dポイント投資とは?

dポイント投資の始めかた

dポイント投資は、お手持ちのdポイントを使って投資体験ができる新しいサービスです。dポイントを「運用ポイント」に交換(追加)すると、運用ポイントが投資信託やETF(上場投資信託)などの値動きに連動し毎日変動します。運用ポイントはいつでもdポイントに交換(引出)することができます。

こちらから始めると200ポイント貰えます!

dポイント投資はこちらから

投資は怖い。よく分からないという人もいると思います。

そんなあなたにポイント投資です。100ポイントから始められます。

dポイント投資の使い方とメリット

dポイント投資の使い方

なぜポイントが増減したのか。明日はどう推移するなど分析することで、投資の勉強になります。

勝手に運用してくれるので、自分であれこれ考えなくても大丈夫。もちろん減ってしまう可能性もありますが、いつの間にか、増えていることもあります。ちなみに預けた後引き出せば、ポイントの有効期限が伸びる(4年間)ので実質無期限です。

ポイントがあまりがちの人は、運用しておいて、必要な時に引き出しましょう。

ポイントは複利の原理で、どんどん増やしていけます。

1000ポイントの5% → 1050ポイント +50ポイント

1050ポイントの5% → 1105ポイント +55ポイント

50000ポイントの5% → 52500ポイント +2500ポイント

1ポイント1円と同等なので、結構な利益です。

100万ポイントとか持っている人もいるので、年3%で運用出来れば3万ポイント

5%なら、5万ポイント稼げるわけです。

dポイント投資の税金

dポイント投資の税金についてですが、結論からいうと、実質的非課税です。

この実質的というのは、一時所得として考えられ、年50万円までは非課税(控除)

の対象なので、合法的に非課税という考えられる訳です。勿論今後見解が変わるかもしれませんし、他に一時所得がある場合や、特別控除もある場合は話が変わるので、詳しい話は税理士さんへ。

普通は20.315%の税金が控除されるので、税制上のメリットはあります。

dポイント投資のコスト

米国のETFに投資をするということは、「為替手数料」と「売買手数料」が掛かります。ポイントを預けても、引き出しても手数料は掛かっていないので、 現金に比べて有利です。通常は細かく売買すればその都度手数料が掛かるので。

dポイント投資のコースとテーマ

100ポイントから投資が出来るのは同じなのですが、何に投資をするのかという部分が違います。投資のコースは大きく分けて2つ「おまかせ」と「テーマ投資」です。

「おまかせ投資」とは<

THEOグロース・AIファンド(世界の株式中心)

投資信託財産の成長を図ることを目標に、主にマザーファンドを通じて世界のETFに分散投資することにより、リスクの軽減を図りつつ、世界各国の企業の成長性に着目した運用を行います。

以下グロースと呼びます。

THEOインカム・AIファンド(世界の債券中心)

安定した収益の確保と投資信託財産の着実な成長を図ることを目標に、主にマザーファンドを通じて世界のETFに分散投資することにより、リスクの低減を図りつつ、世界各国の金利水準に着目した運用を行います。

以下インカムと呼びます。

よく分からない方はこれだけ覚えてください。

アクティブコースは

グロースとインカムのバランスが80:20

バランスコースは

グロースとインカムのバランスが50:50

増減が大きいのが、アクティブ。

増減が少ないのが、バランス。

何に投資していいか分からなければ、バランスに入れていけばいいと思います。

増減を楽しむことが出来ます。

「テーマ投資」とは

日経平均株価(日経225)

新興国

コミュニケーション

生活必需品

ヘルスケア

※ 画像は公式サイトの物です。

日経平均株価(日経225)

名前の通り日経平均に連動して増減します。

割と予測が立てやすく、おまかせと同じで反映が早いのでおすすめ。

※以下公式サイトの引用です。

「新興国」は、新興国において成長が目覚ましい企業の株式を投資対象とするETFに連動します。当テーマ投資が連動するETF詳細はこちら

iシェアーズ・コア MSCI エマージング・マーケット ETF

をご確認ください。

(参考)組入銘柄:テンセント、アリババ、TSMC、サムスン等

新興国は、日米欧と比較して経済発展の途上にある国々のことであり、今後の成長余地が大きいと予測されています。中国やインドが含まれ、世界の国土面積の約8割、人口の約9割と巨大な規模を誇ります。 現在では世界のGDPの約4割を占め、世界経済における新興国の存在感・影響力が高まっており、今後も更なる経済規模の拡大が期待されます。また、中国は、ハイテク企業等の台頭により、先端技術のイノベーションの中心地の一つとしても注目されています。

「コミュニケーション」には、SNSや通信サービスなどをグローバルに展開する企業の株式が含まれます。当テーマ投資が連動するETF詳細はこちら

iシェアーズ グローバル コミュニケーションサービス ETF

をご確認ください。

(参考)組入銘柄:Facebook、Alphabet(Googleの親会社)、ウォルト・ディズニー、Verizon、テンセント等

iモード1999年、Facebook 2006年、Instagram2010年、LINE2011年と新しいコミュニケーションサービスが続々と登場し、爆発的に普及するとともに私たちの生活を便利にしてきました。2018年までの5年間で、世界の携帯電話の契約数は70億から82億、インターネットでつながっている人は29億から39億まで増えました。今の100倍の通信速度であらゆるものがネットにつながった5G・IoTの時代が到来しており、今後もコミュニケーション分野の企業の多くが成長していくと考えられます。

「生活必需品」には、生活必需品メーカーや、小売業等の企業の株式が含まれます。当テーマ投資が連動するETF詳細はこちら

iシェアーズ グローバル生活必需品 ETF

をご確認ください。

(参考)組入銘柄:ネスレ、P&G、コカ・コーラ、ウォルマート、コストコ等

生活必需品に関しては、決まったメーカーの特定の商品をリピートしていることが多いという方が多いのではないのでしょうか。パッケージデザイン、味、コスパ、CMのイメージなど様々な判断要素がありますが、使い続けているうちに愛着や信頼感が生まれて、リピートに繋がることも多いと思います。このような生活必需品を提供する企業は、景気変動に強く、中長期にわたり安定して成長すると言われています。

「ヘルスケア」には、医薬品開発やバイオテクノロジー等に優れた企業の株式が含まれます。当テーマ投資が連動するETF詳細はこちら

iシェアーズ グローバル・ヘルスケア ETF

をご確認ください。

(参考)組入銘柄:Johnson & Johnson、UnitedHealth Group、ファイザー、ノバルティス等

産業革命前の1800年ごろの世界の人々の平均寿命は、ほとんどの国で40歳以下だったとされています。WHOによる2018年の世界の平均寿命は72歳となっており、今世紀末には82歳(先進国で89歳)まで伸びるという予測もあります。その背景には、目覚ましい生命科学や医療技術の発展があり、今後も人工知能(AI)との結びつきによって、画像診断、モニタリング、創薬、ゲノム編集などの分野が加速していくと考えられます。こうしたイノベーションは、寿命を延ばすだけでなく、健康に長く働き続けたい、元気な老後を送りたいという人間の普遍的なニーズに合致するもので、今後、中長期的な発展が期待されるテーマの一つと言えるでしょう。

テーマ投資2020.2.6追加

「米国大型株」は、米国大型株(ティカーシンボル:IVV)の動向を示すETFに連動します。このETFは、米国の主要産業を代表する約500社により構成されており、米国株式の時価総額の約80%をカバーしています。

(参考)組入銘柄:マイクロソフト、アマゾン・ドット・コム、JPモルガン・チェース・アンド・カンパニー、プロクター・アンド・ギャンブル、 ウォルト・ディズニー等の株式が含まれます。(保有銘柄は2020年1月時点のものであり今後変更になる場合があります)

当テーマ投資が連動するETF詳細はこちら。

iシェアーズ・コア S&P 500 ETF

世界的な投資家ウォーレン・バフェットもオススメするインデックス・ファンド

――――――――――――

”もし、私の遺産の受託者へ資産運用アドバイスをするなら,現金の10%を短期国債に、残り90%を非常に低コストのS&P500インデックス・ファンドで運用してくださいと言います。これ以上に簡単なアドバイスはありません。

この方針による長期的な運用結果は、年金基金、個人を問わず、高報酬マネージャーを雇用するほとんどの投資機関が達成する投資結果よりも優れていると思います。”

――――――――――――

と述べるくらい、ウォーレン・バフェットもお勧めしています。 (英文要約出典先:

https://www.berkshirehathaway.com/letters/2013ltr.pdf )

投資スタイルは十人十色ですが、投資の鉄則の1つに長期投資があります。「米国大型株」のテーマ運用は、dポイントで長期投資を擬似体験してもらうに、ふさわしいテーマだと思います。dポイント投資で長期投資に慣れたお客様は、THEO+ docomoで次の投資ステップに進んでいただければと思います。

※「米国大型株」のテーマ運用はTHEO+ docomoに口座開設完了しているお客様限定のサービスとなります。

※THEO+ docomoの口座開設のみ条件で入金は必須ではありません。

「ゴールド(金)」は、金地金価格の変動に概ね連動することを目標とするETFに連動します。当テーマ投資が連動するETF詳細はこちらをご確認ください。

iシェアーズ ゴールド・トラスト

「金」には「金」しかない価値があり、代替物はありません。実物自体に価値を持つ金は「有事の金」とも呼ばれ、株式や債券とは異なる値動きをするため分散投資およびインフレの影響を回避するための投資対象として重宝されてきました。投資対象としてだけなくアクセサリー、医療や家電製品などで幅広く活用されている身近な金ですが、金そのものを買う機会はあまり無いかと思います。しかし、ポイント投資に、人気の金が満を持してテーマ投資に登場しますので、簡単に金への投資が体験できるようになりました。

「クリーン・エネルギー」には、再生エネルギー発電事業者、電力や環境ファシリティーサービスをグローバルに展開する企業の株式が含まれます。当テーマ投資が連動するETF詳細はこちらをご確認ください。

iシェアーズ グローバル・クリーンエネルギー ETF

効率の良いエネルギー源として、20世紀以降の産業・生活に欠かせなくなった石油・石炭などの化石燃料は、生活・産業を多方面から支える、国民生活に欠かすことのできない資源といえます。便利である反面、環境問題の原因を作るデメリットの側面もあります。

昨今は、環境問題への高まりにより化石燃料に変わる新しいエネルギー源としてクリーンエネルギーが注目されています。クリーンエネルギー は電気や熱などに変える際、二酸化炭素(CO2)や窒素酸化物(NOx)などの有害物質を排出しない、または排出量の少ないエネルギー源として注目されています。同時にクリーン・エネルギー分野も投資分野として注目度は高まっています。

dポイント投資の攻略と解説

【2020年10月25日更新】

2020年10月23日以降は、新しい仕様になり、後出しは不可能になりました。

ここからは10月23日以降の攻略情報です。

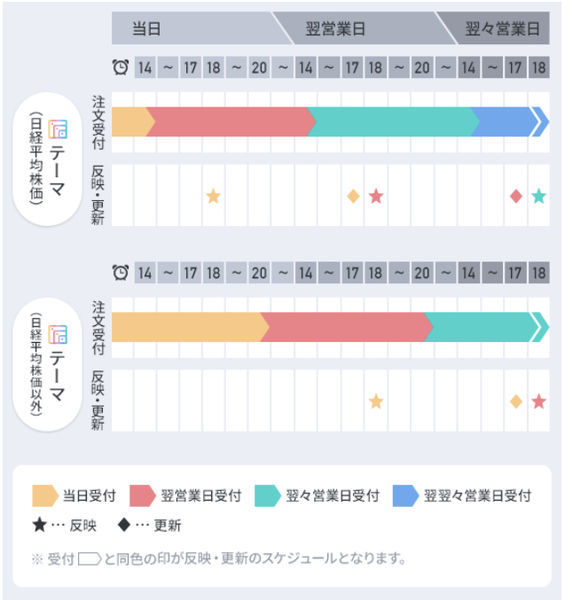

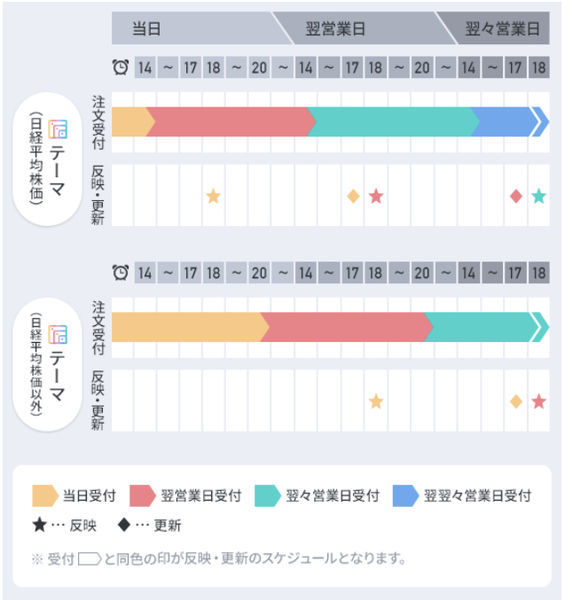

テーマ投資の動き

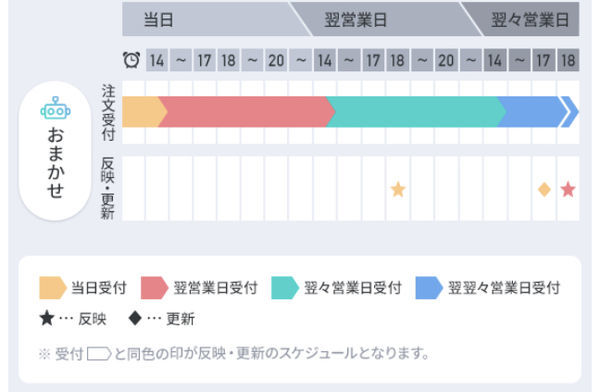

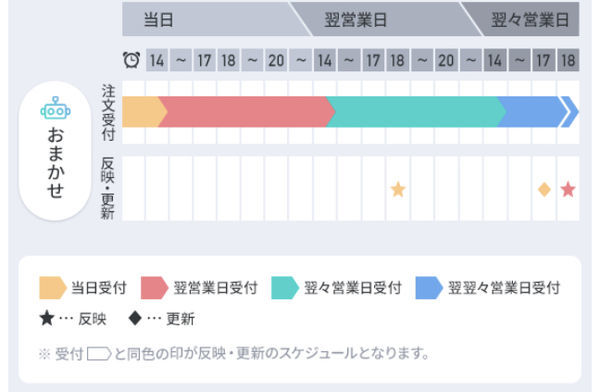

おまかせの動き

非常に分かりにくいのですが、こんな感じ。以下で解説します

- テーマ日経225

- おまかせ(アクティブ、バランス)

- テーマ投資その他

この3つの順で書きます

【テーマ日経225】

唯一当日の18時にポイント追加が反映されます。

銘柄名で言うと

【1321】 NEXT FUNDS 日経225上場投信

上記の税制上のメリットはあるものの、日経225連動の銘柄は、リアルタイムで手数料無料で売買出来るものもあるので、メリットは薄いかも。ちなみに配当(権利落ち)は7月

【おまかせ】

唯一無配当なので、権利落ち後の下落は気にせず運用出来ます。バランスに追加して放置が安定するかなって感じ。アクティブに入れてもいいけど、それだったら、後述のS&Pの方が安定するかなって感じ。

【テーマ投資】

為替手数料、売買手数料のメリットを最大限活かせるのがこれ。【売買手数料】(0.45%)と【為替手数料】(1ドル0.25円)が掛かりません。※SBI証券参照

出し入れにラグがあるため基本的には、追加しっぱなしになると思います。権利落ちは新興国、コミュニケーション、ヘルスケア、クリーンエネルギーが6月と12月。米国大型が3月、6月、9月、12月

この時だけ引き出すって形になりそう。ゴールドは無配です。

結論

これまでの実績からも米国大型株(IVV S&P500)が一番安定すると思います。クリーンエネルギーやゴールドを加えるのもいいでしょう。後は人の好き好きだと思います。勿論バランスよく、テーマ投資するのもいいし、おまかせ一任でも長期投資ならプラスになるでしょう。

私は米国大型株で基本的には放置になるでしょう。権利落ちだけ気にして引き出しでしょうね。

ただ米国大型株は、THEO+docomoの口座が無いと追加出来ません。

おすすめとしてはライフメディア経由で口座を開設すること。

今1000P→6000Pのキャンペーンをやっていて

この6000ポイントはdポイントにも交換出来ます。

※画像はライフメディアから

5万円以上の入金が条件ですが、6000ポイント貰えるので、12%は得できます。

THEOもまだ12%以上は下げていないので、とりあえずは大丈夫かなと。ポイントを貰ったら、口座維持の最低額1万円まで、引き出してもいいので

THEO+docomoの口座はこちらから

THEOの口座が面倒って人は、おまかせ入れっぱなしでもいいかなって思いますが、一番コスパのいい米国大型株になるかなっていうのが、私の結論です。

また運用していく中で、色々検証していきたいですね。日々の買い物の1%をS&P500に投資出来るって考えたら、途端に魅力的だなって感じますね。

dポイントを貯めながら投資したい人はTHEOがおすすめ

余剰金を預けておくだけで、運用してくれて、dポイントも貯まります。

THEO+docomoの口座はこちらから

こっちからでも 入れます。

クレカも揃えると最高

otasoooooon.hatenablog.jp